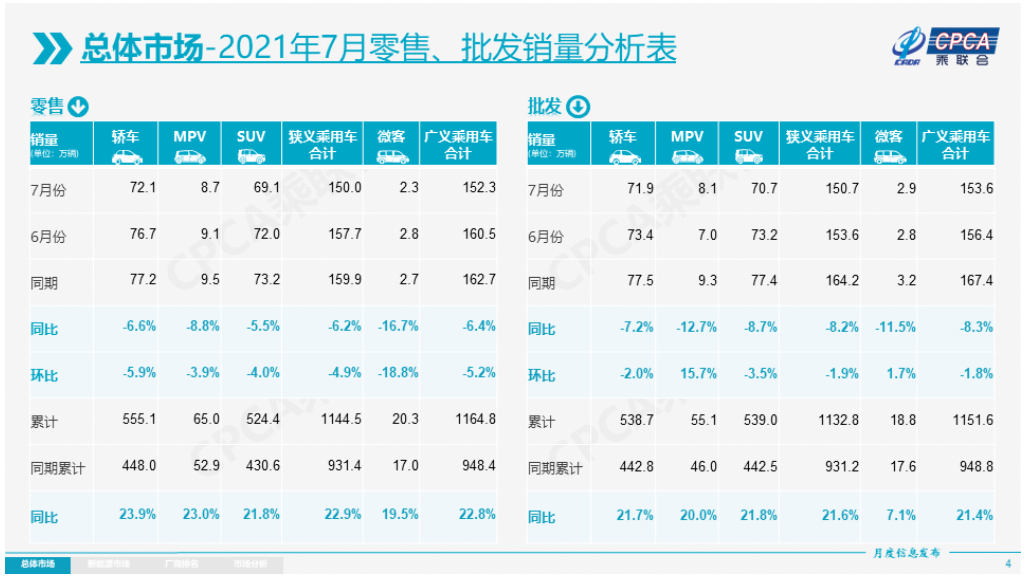

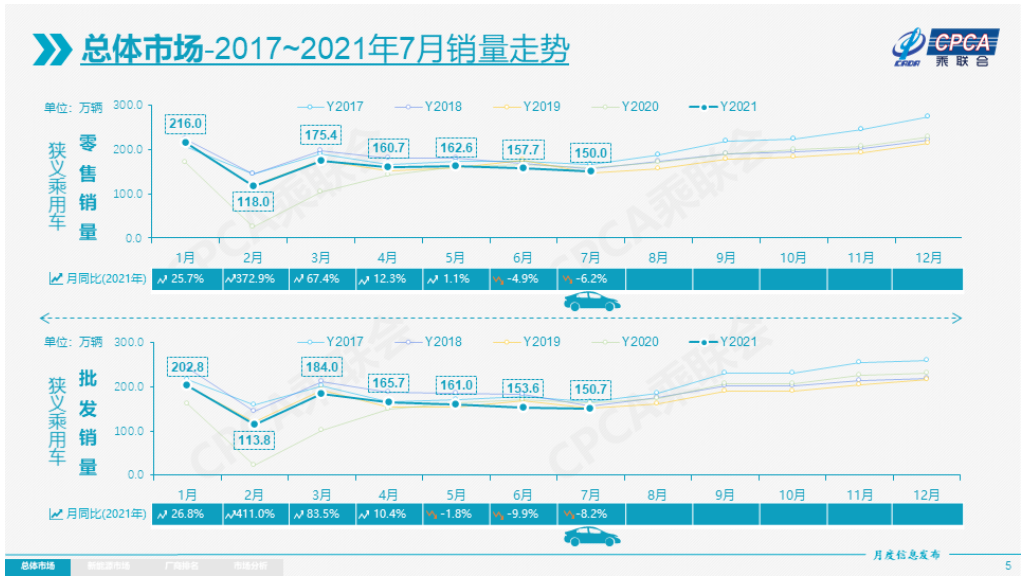

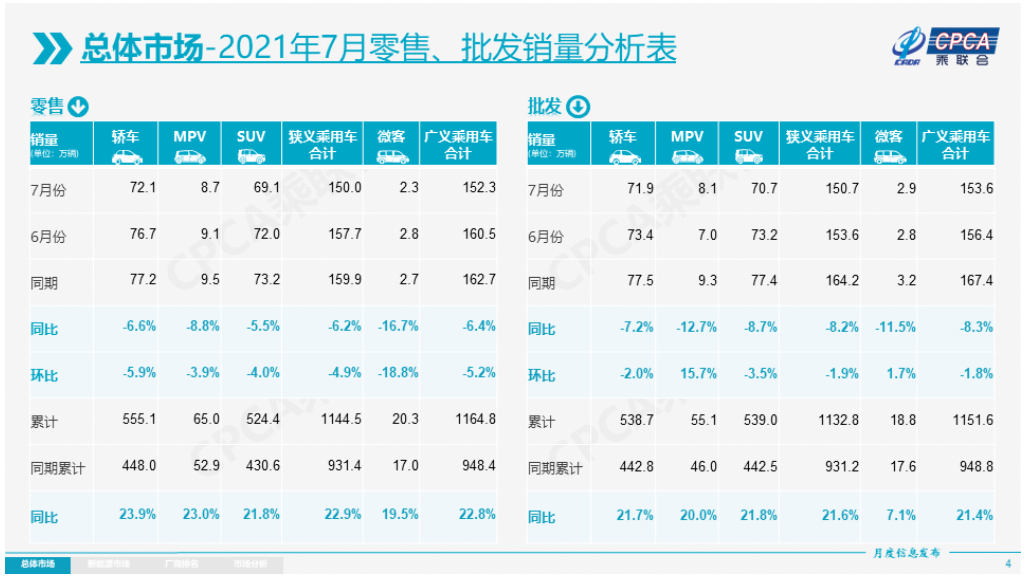

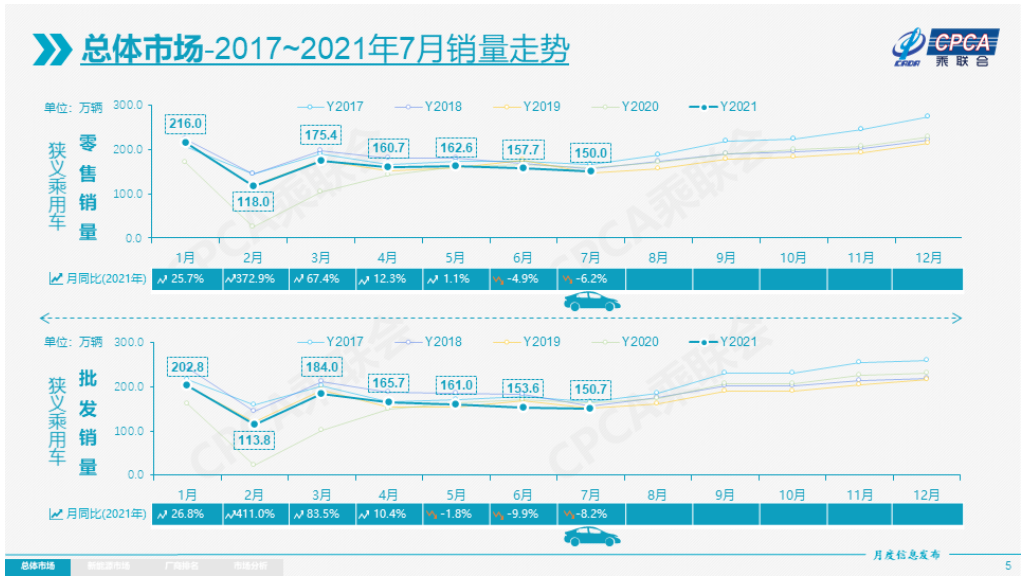

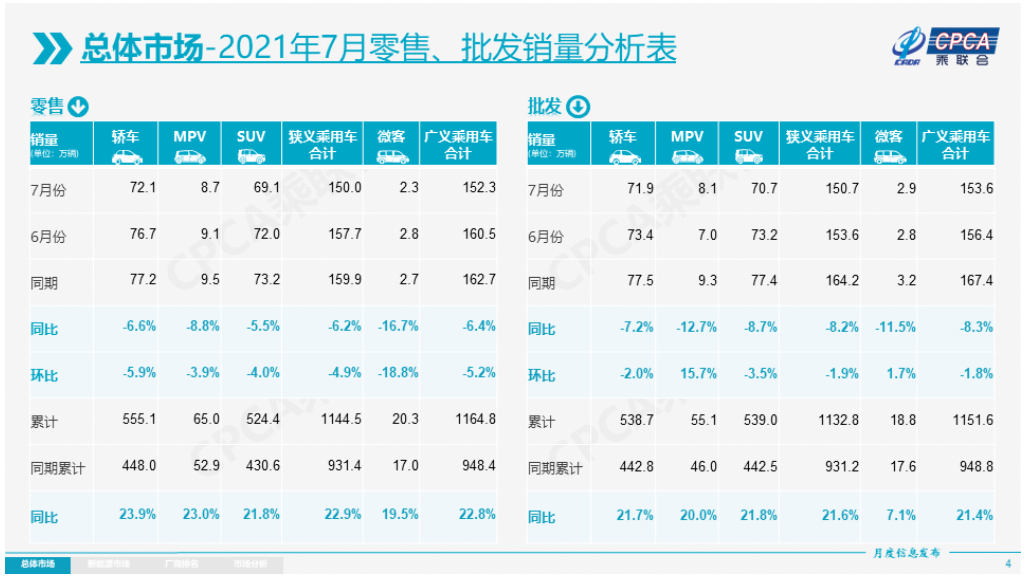

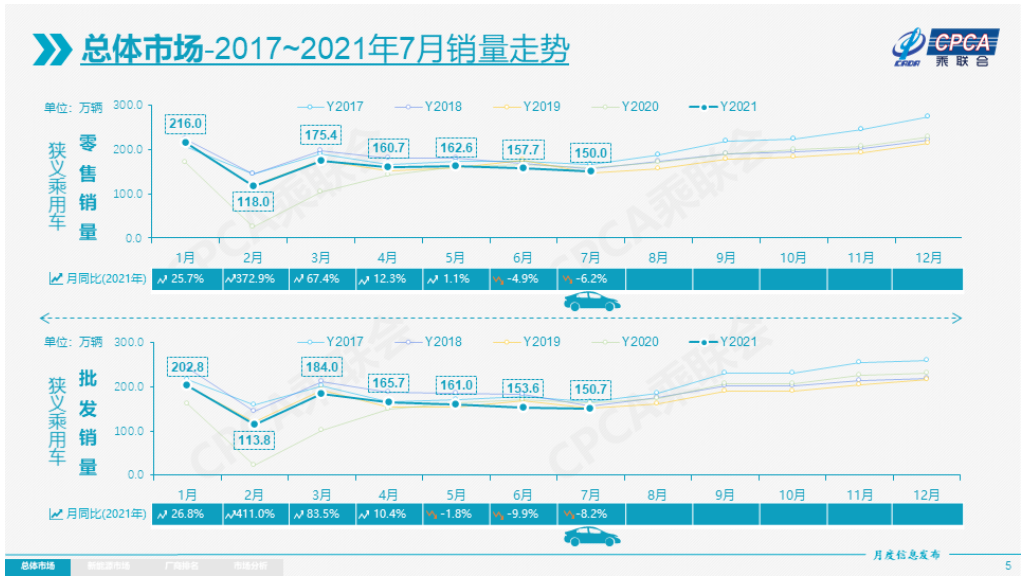

零售:2021年7月乘用車市場零售達到150.0萬輛,同比2020年7月下降6.2%����,而且相較2019年7月增長1%�����,2020年下半年的高基數(shù)壓力體現(xiàn)�����。7月零售環(huán)比6月下降4.9%��,與歷年的平均月度環(huán)比增速是相對正常���,剔除異常因素后是較好的�����。疫情改善后的世界汽車供需缺口暫時壓力較大�,國際芯片供給不足和不確定性導致中國部分車企生產(chǎn)減產(chǎn)損失較大���。部分車企近幾個月批發(fā)端銷量驟減���,帶來合資車企經(jīng)銷商進出不均衡、訂單需求和現(xiàn)有庫存的不匹配不均衡等因素向零售終端傳導���,導致零售偏弱���。在廣東地方促消費政策推動下,廣深地區(qū)車市7月需求恢復較明顯����。7月下旬南京疫情對7月車市沒有明顯影響,而鄭州暴雨等對車市影響暫未明顯體現(xiàn)��。今年1-7月的零售累計達到1144.5萬輛,同比增長22.9%,較1-6月增速下降6個百分點����。1-7月超強增長的原因主要是2020年1-7月全國乘用車市場累計零售下滑19%的低基數(shù)效應���。其次是新能源車的增長貢獻度不斷加大�,

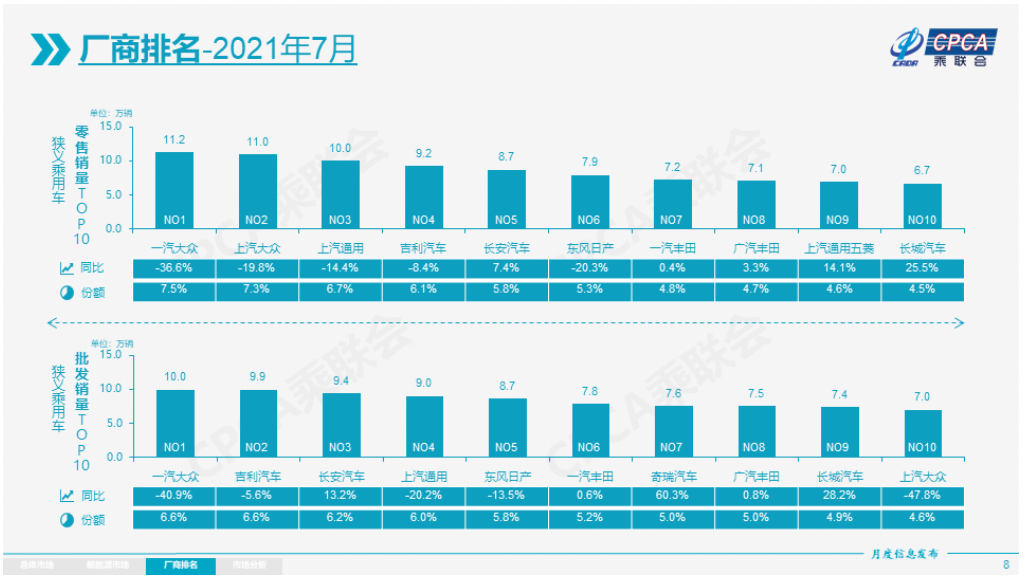

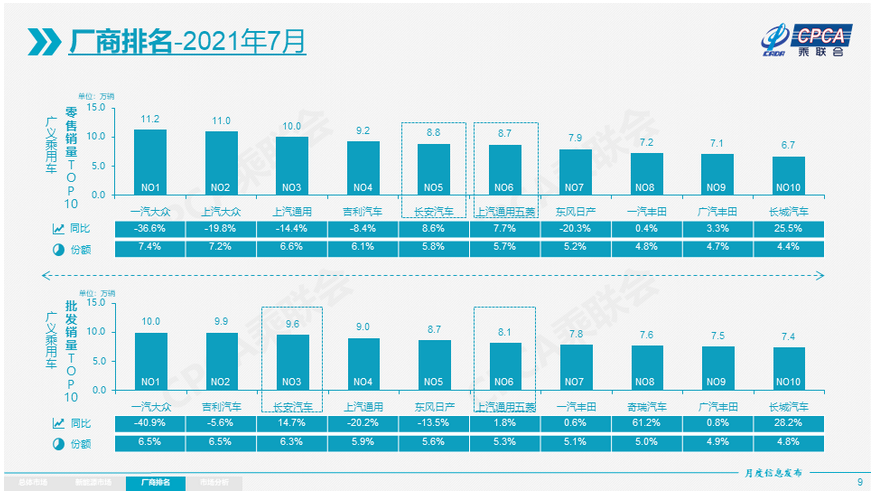

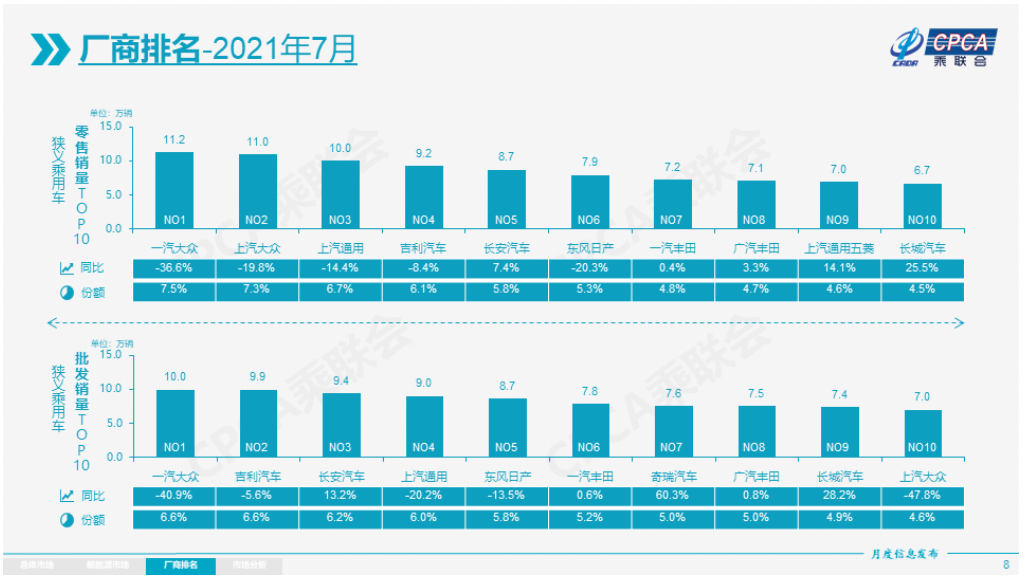

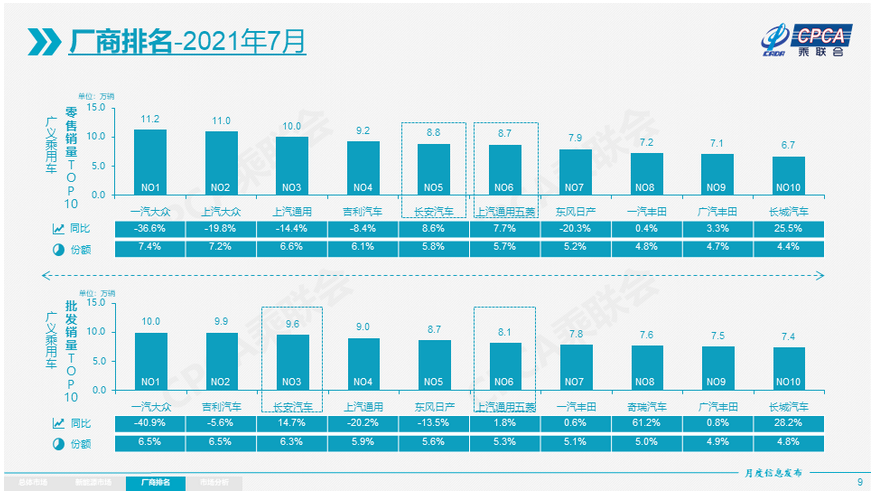

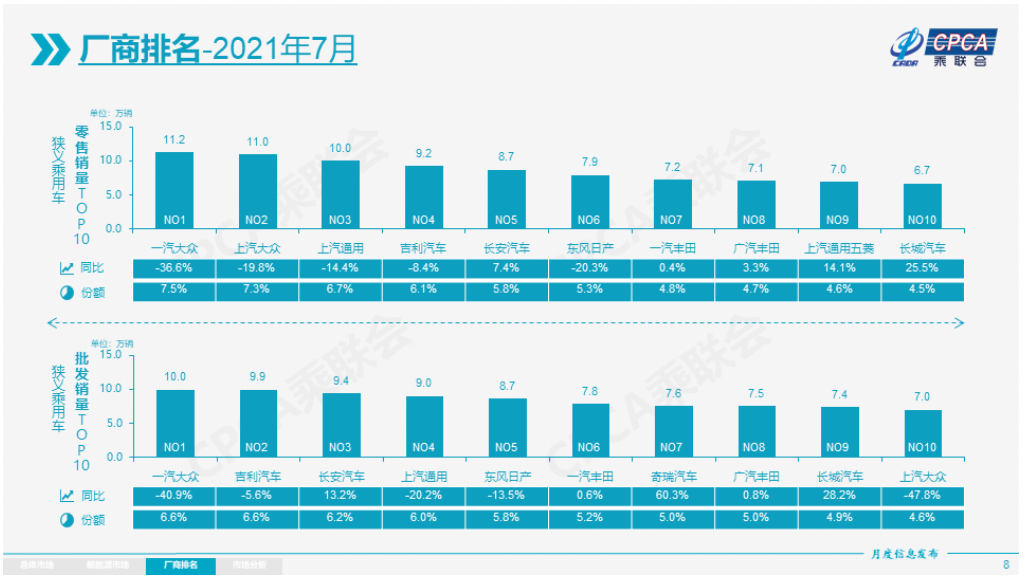

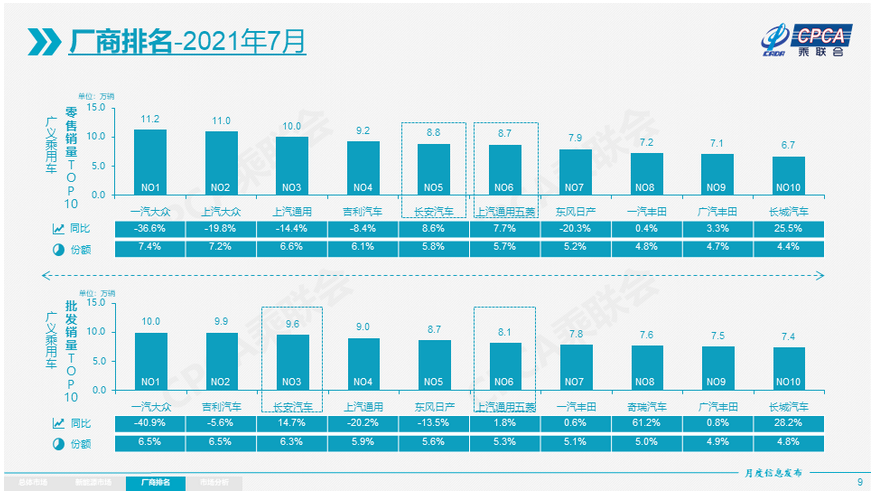

對1-7月同比增速貢獻了10個百分點����。7月豪華車零售20萬,同比下降18%�,環(huán)比6月下降21%,但相對2019年7月增長7%�。豪華車繼續(xù)保持結(jié)構(gòu)穩(wěn)定特征,體現(xiàn)消費升級的高端換購需求仍舊旺盛�����,競爭影響不大��。7月自主品牌零售64萬輛���,同比增長20%���,環(huán)比6月增長5%�,相對2019年7月增長23%���。自主品牌批發(fā)市場份額45.4%��,較同期份額增長12個百分點��;且國內(nèi)零售份額為42.5%�����,同比增9個百分點�����。自主品牌頭部企業(yè)產(chǎn)業(yè)鏈韌性強��、有效化解芯片短缺壓力����,變不利為有利����,在新能源獲得明顯增量����,因此比亞迪����、廣汽埃安��、長安���、紅旗�����、奇瑞等品牌同比均呈高幅增長����。7月主流合資品牌零售67萬輛�,同比下降19%,環(huán)比6月下降7%��,相對2019年7月下降15%��。7月的日系品牌零售份額23.0%���,同比下降2.6個百分點���。美系市場零售份額達到9.1%��,同比下降0.5個百分點�����,表現(xiàn)較好���。德系品牌受制于供給巨大缺口仍處于調(diào)整蓄勢的階段。出口:7月乘聯(lián)會乘用車出口(含整車與CKD)

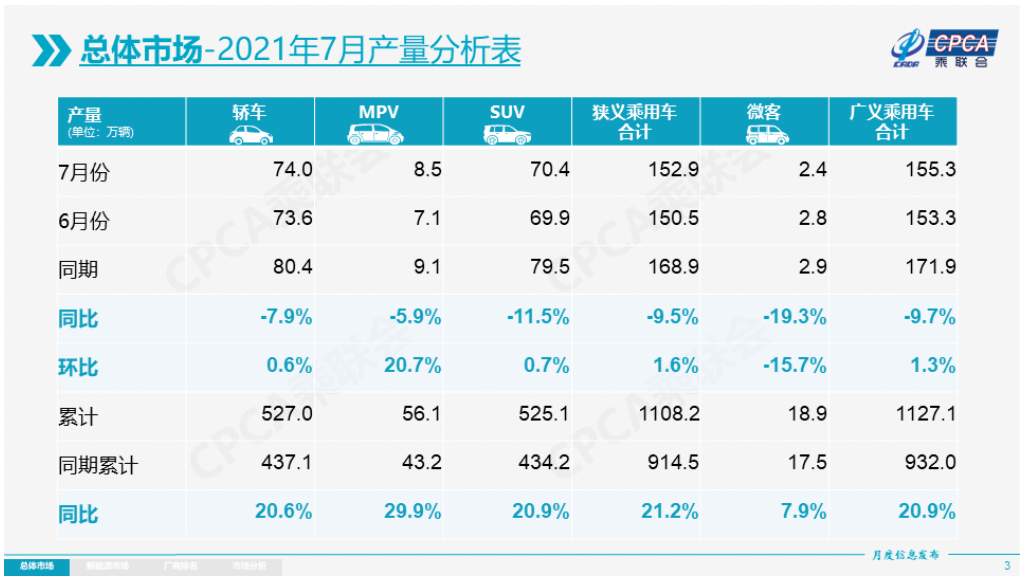

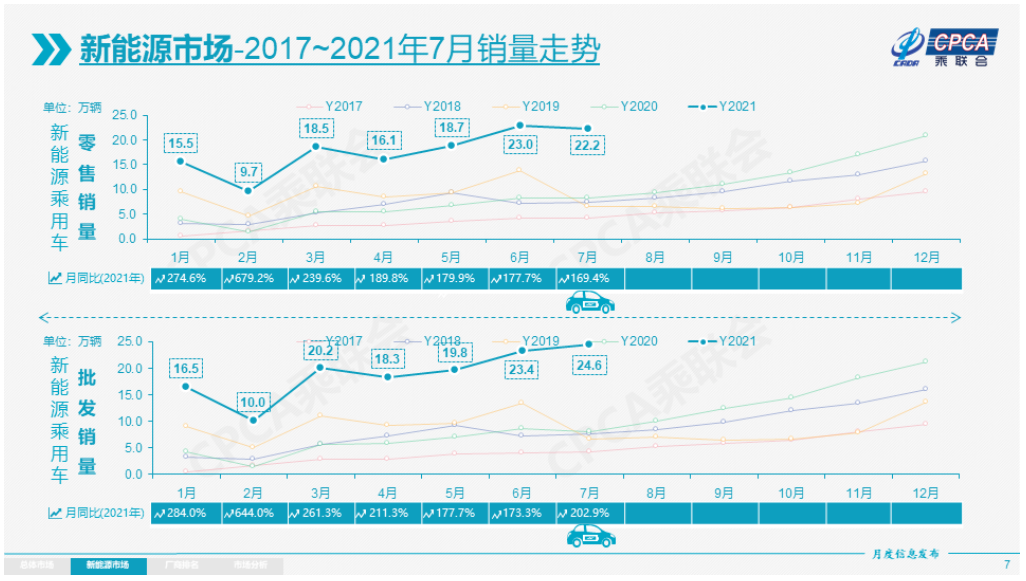

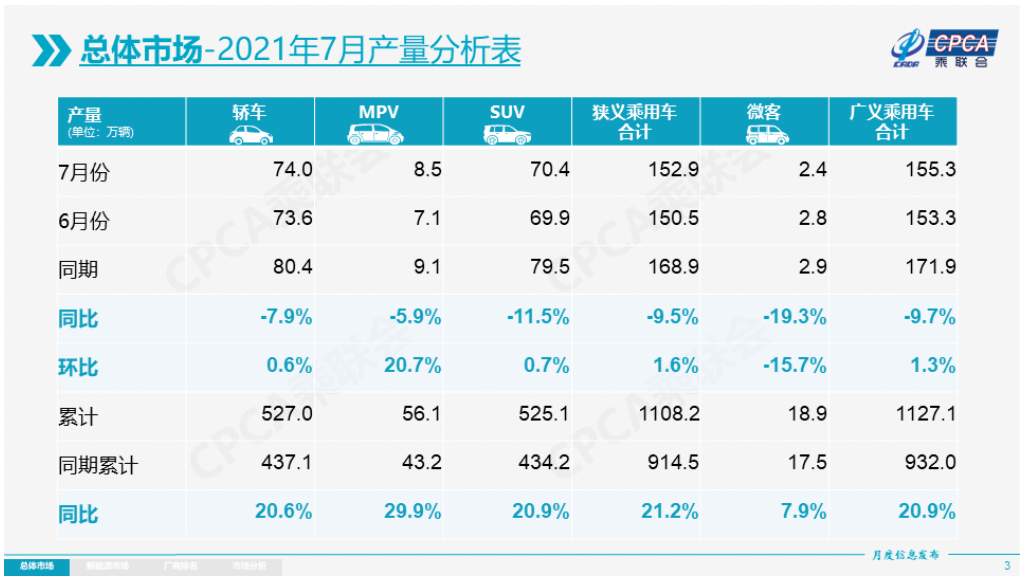

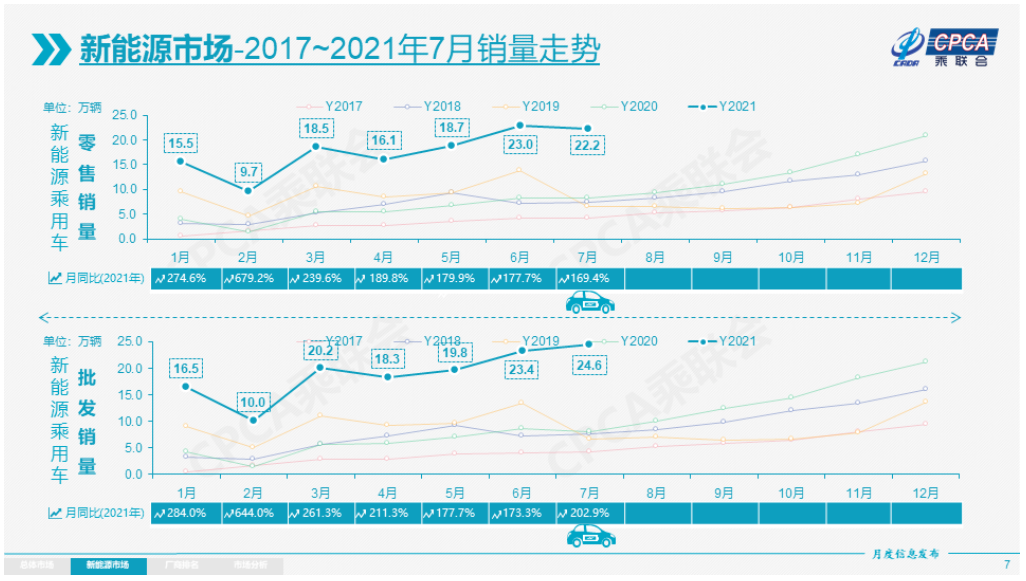

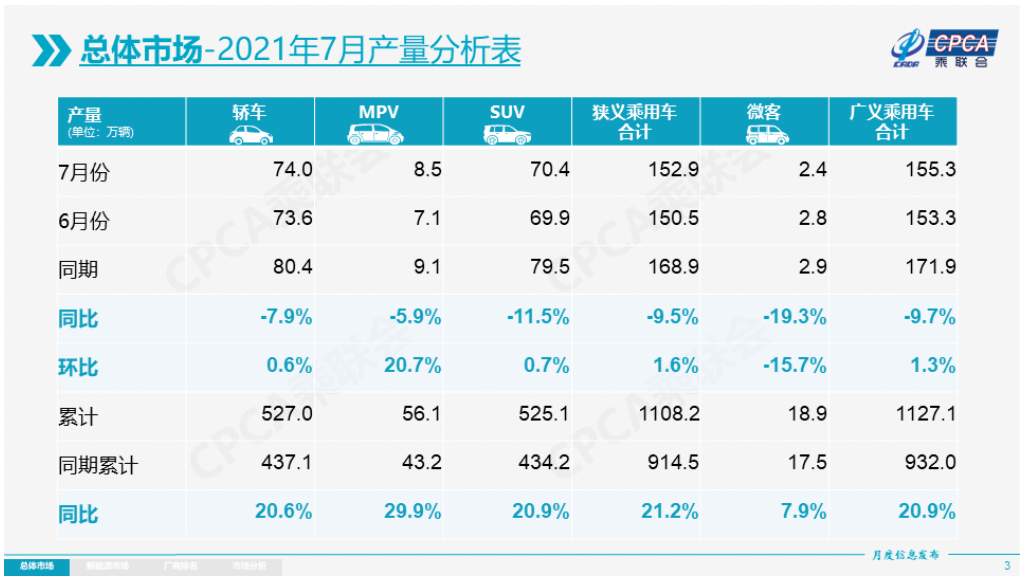

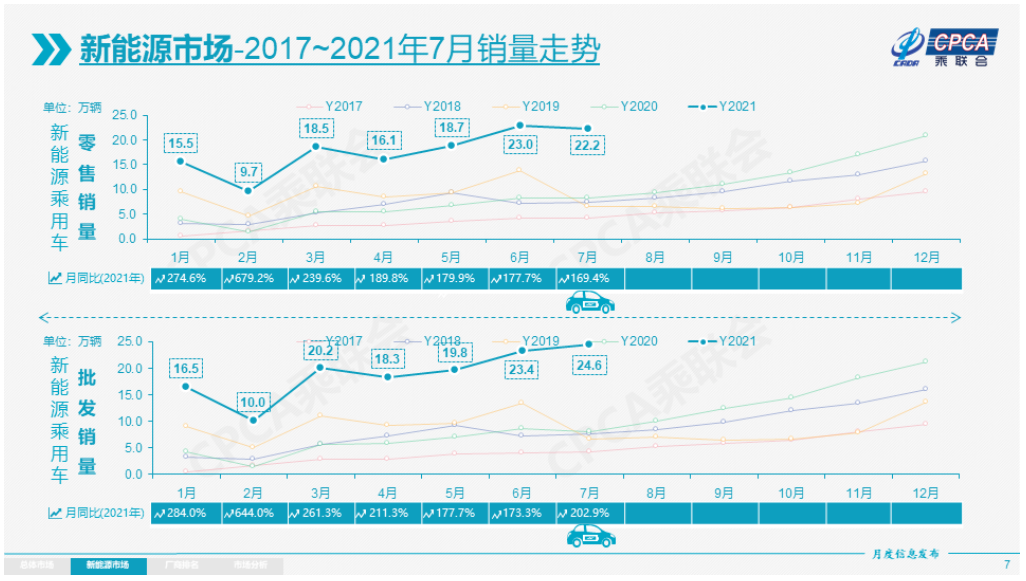

12.8萬輛��,同比增長212%��,新能源車占出口總量的20%���。其中自主品牌出口達到9萬輛���,同比增長160%,合資品牌出口1.7萬輛�,同比增長120%。外資品牌特斯拉出口2.4萬輛的增量貢獻較大��,展現(xiàn)了中國制造體系競爭力持續(xù)提升的勢頭。生產(chǎn):7月乘用車生產(chǎn)152.9萬輛�,同比2020年7月下降9.5%,其中豪華品牌生產(chǎn)同比下降2%�����,合資品牌生產(chǎn)下降33%��,自主品牌生產(chǎn)增長30%����。1-7月累計生產(chǎn)1108.2萬輛�,同比2020年增長21.2%。近期芯片短缺影響生產(chǎn)節(jié)奏���,但7月的近30%的車企產(chǎn)量創(chuàng)今年以來的新高�,較6月的18%有明顯提升�,體現(xiàn)出芯片影響逐步改善的趨勢。尤其是自主品牌傳統(tǒng)車企和新能源車企強化供應鏈優(yōu)勢�����,有效化解芯片短缺壓力����,取得7月的生產(chǎn)環(huán)比6月增長的良好表現(xiàn)����。批發(fā):7月廠商批發(fā)銷量150.7萬輛���,環(huán)比下降1.9%���,同比下降8.2%,較19年7月下降1%����。1-7月累計批發(fā)銷量1132.8萬輛,同比增長21.6%�����,較2019年同期減少15萬輛�。庫存:今年去庫存明顯, 近幾個月廠商庫存保持低位����。7月末廠商庫存環(huán)比增加2萬輛,渠道庫存環(huán)比減少12萬輛�����;2021年1-7月廠商庫存減少22萬輛,相較歷年1-7月庫存減少幅度偏大�,形成連續(xù)4年強力去庫存的特征。2021年1-7月的渠道庫存相對減少78萬輛��,較2020年的1-7月去庫存19萬輛水平又有大幅升高�����。隨著上游短期內(nèi)芯片短缺的問題顯現(xiàn)��,在終端銷售層面����,或有進一步推動去庫存��、折扣回收等現(xiàn)象出現(xiàn)�����。部分合資企業(yè)損失大量訂單并導致士氣受損�。新能源:7月新能源乘用車批發(fā)銷量達到24.6萬輛,環(huán)比增長5.1%���,同比增長202.9%���。1-7月新能源乘用車批發(fā)133.9萬輛����,同比增長227.4%�。7月新能源乘用車零售銷量達到22.2萬輛,同比增長169.4%�����,環(huán)比下降3.2%��。1-7月新能源車零售122.9萬輛�,同比增長210.2%。與傳統(tǒng)燃油車走勢形成強烈差異化的特征���,實現(xiàn)對燃油車市場的替代效應����,并拉動車市向新能源化轉(zhuǎn)型的步伐��。1)批發(fā):7月新能源車廠家批發(fā)滲透率16.3%����,1-7月滲透率11.8%�����,較2020年5.8%的滲透率提升明顯��。7月���,自主品牌中的新能源車滲透率28.4%;豪華車中的新能源車滲透率19.3%��;而主流合資品牌中的新能源車滲透率僅有2.1%����。7月純電動的批發(fā)銷量19.8萬輛,同比增長205%���;插電混動銷量4.7萬輛,同比增長196%��,占比19%�。7月電動車高端車型銷量強勢增長,中低端走勢較強���。其中A00級批發(fā)銷量6.0萬���,份額達到純電動的30%����;A級電動車占純電動份額29%�,從谷底回升;B級電動車達4.9萬輛���,環(huán)比6月基本持平���,純電動份額25%。7月插電混動的比亞迪銷量達到25,391輛��,環(huán)比增長24%����,推動平價插電混動增長成新亮點。2)零售:7月新能源車國內(nèi)零售滲透率14.8%��,1-7月滲透率10.9%���,較2020年5.8%的滲透率提升明顯�。7月,自主品牌中的新能源車滲透率30.1%��;豪華車中的新能源車滲透率8%�����;而主流合資品牌中的新能源車滲透率僅有2.5%�����。國內(nèi)零售銷量突破萬輛的企業(yè)有比亞迪45,782輛����、上汽通用五菱32,800輛、廣汽埃安10,604輛���。3)出口:7月新能源車出口呈現(xiàn)爆發(fā)式增長�,特斯拉中國出口24,347輛�����,上汽乘用車的新能源出口4,407輛���,比亞迪781輛����,奇瑞汽車120輛���,其他車企新能源車出口也正蓄勢待發(fā)�。4)車企:7月新能源乘用車市場多元化發(fā)力��,大集團新能源表現(xiàn)分化�,上汽、廣汽表現(xiàn)相對較強��。批發(fā)銷量突破萬輛的企業(yè)有比亞迪50,387輛���、特斯拉中國32,968輛��、上汽通用五菱27,347輛�、上汽乘用車13,454輛�、廣汽埃安10,506輛。5)新勢力:7月理想�、小鵬、蔚來���、合眾����、零跑等新勢力車企銷量同比和環(huán)比表現(xiàn)都很優(yōu)秀。主流合資品牌中的南北大眾的新能源車零售10,707輛���,占據(jù)主流合資57%份額�����。BBA豪華車企的純電動車全面量產(chǎn)�,產(chǎn)品接受度仍待大幅提升�。6)普混:7月普通混合動力乘用車批發(fā)4.7萬輛,同比去年7月增長41%���,環(huán)比6月微增2%�,豐田系應對芯片短缺影響表現(xiàn)較強��。

2.8月全國乘用車市場展望

8月有22個工作日�����,相對去年8月多1天��,有利于產(chǎn)銷增量。部分車企的高溫假集中在8月上旬����,生產(chǎn)部門在芯片不足的情況下集中休假��。7月下旬疫情點陣式地在不同地區(qū)出現(xiàn)�,尤其對部分傳統(tǒng)汽車工業(yè)重鎮(zhèn)的生產(chǎn)生活秩序產(chǎn)生一定影響,或加大8月份保供應壓力��,也可能影響部分區(qū)域的8月車市銷售節(jié)奏��。疫情持續(xù)防控形勢下�,乘用車出行也成為出行安全的保障。購車接送孩子上下學等家庭第二輛車的需求更強烈��,換購增購需求帶動新車和二手車市場持續(xù)較強��。目前油價持續(xù)上漲�����,對傳統(tǒng)車銷售帶來壓力���,有利于新能源車增長�。新能源車市場仍將全面加速,自主品牌A00級車持續(xù)放量�����,合資新能源新品持續(xù)推出�,A級新能源車銷量占比不斷提升,帶來新能源的同比較大增量��。二季度以來����,購車需求相對較強,推動終端市場熱度提升�。目前渠道庫存處于極低水平,前期由于疫情�����、產(chǎn)能不足等因素造成的訂單延后交付�����,會沖淡7月市場傳統(tǒng)淡季的影響��。國家相關(guān)部門對芯片開展的反壟斷調(diào)查有利于改善芯片供給秩序�����,有利于積累零售訂單的交付,也有利于8-10月加庫存周期的批發(fā)增量�。如果海外疫情等不確定因素改善,車企生產(chǎn)將大幅走強�,前期受到抑制的新品增量也將推動8月車市走強。2021年上半年轎車市場批發(fā)銷量466.8萬輛���,同比增長27.8%,與2010年上半年銷量基本持平�,較2014年的高點621.1萬下降25%。處于2011年至2019年的上半年廠商批發(fā)量最低值����。乘聯(lián)會乘用車市場的轎車零售482.9萬輛,同比增長30%�,乘用車市場占比同比49%,較2020年稍有提升1個百分點�����,這主要是A00級兩廂車貢獻���。上半年轎車與總市場節(jié)奏一致��,轎車市場零售增速呈現(xiàn)前高后低����,5-6月增長勢頭有所減緩。轎車市場能源類型表現(xiàn)不均:轎車整體占比微增�,新能源車漲幅較大,傳統(tǒng)燃油車占比有所下滑�����。從級別結(jié)構(gòu)增長不均:驅(qū)動轎車市場增長的兩大勢力為傳統(tǒng)A��、B級三廂和A00兩廂新能源市場��。在芯片缺貨影響下�,轎車市場格局持續(xù)了高低兩端向好的特征。豪華陣營以寶馬和特斯拉的增長為主��,經(jīng)濟型陣營中傳統(tǒng)品牌和新勢力均有貢獻���。市場增長來源特征看新老車型齊增:2021年上半年新車對轎車市場增長貢獻已超四成�����,老車在低基數(shù)下強勢恢復�。強勢車型拉動:新車型中新能源貢獻較大,老車型中仍以傳統(tǒng)明星車型為主�����。2021年上半年的NEV轎車市場呈現(xiàn)爆發(fā)性增長����,滲透率增大。NEV轎車市場上半年貢獻了16萬增量���,即使在轎車總市場負增長的5月-6月,仍然貢獻了2萬以上的純增量�����。NEV市場由政策推動向市場推動轉(zhuǎn)型�����,限購城市銷售占比下降����,私家車份額逐年提升。轎車市場價格特征:近三年20萬以上高價段轎車銷量占比逐年走高�����,20萬以上轎車市場仍以合資品牌車型為主,但自主品牌占比在2021年有較大幅度提升��。今年轎車市場實現(xiàn)了近三年來唯一的成交價正增長��。歐美系車型的價格強勢回升與德系資源緊缺帶來的價格回收�,加持了今年轎車市場價格上漲。轎車市場中的一汽大眾持續(xù)保持轎車領(lǐng)軍企業(yè)地位�。轎車市場亮點車型表現(xiàn)突出,一汽大眾的速騰產(chǎn)品序列精益化提升效益明顯�、廣汽豐田凱美瑞精益化管理助力品牌向上,東風集團軒逸的產(chǎn)品序列組合確保A級領(lǐng)軍地位�,廣汽本田飛度系列迭代創(chuàng)新保持活力,長安汽車逸動精準定位推動PLUS化進程�。展望下半年,轎車市場在高基數(shù)基礎(chǔ)上將小幅下滑�,轎車市場中新能源的強勁勢頭在下半年將持續(xù),新上市的傳統(tǒng)轎車逐步放量���,或?qū)⒉糠掷瓌覫CE轎車占比的提升�。下半年芯片供應恢復后����,各廠商在轎車領(lǐng)域目標將大幅提升�,尤其主流合資品牌競爭將更為激烈���。

4.支持新能源汽車加快發(fā)展是重大機遇

7月30日,中共中央政治局會議特別提出支持新能源汽車加快發(fā)展��,這是具有戰(zhàn)略意義的政策鼓勵方向�。8月5日����,美國白宮發(fā)表聲明中表示,美國總統(tǒng)拜登將簽署一項行政命令�,為美國新能源汽車行業(yè)制定一個雄偉目標,即在2030年銷售的所有新車中�����,有一半是零排放汽車���,包括純電動汽車、插電式混合動力電動汽車或燃料電池電動汽車��。新能源汽車激活新動能拉動制造業(yè)產(chǎn)業(yè)鏈轉(zhuǎn)型升級���,這主要是汽車制造業(yè)被譽為“工業(yè)中的龍頭”�,零配件多、產(chǎn)業(yè)鏈長����,對上下游企業(yè)帶動作用明顯。目前中國因為產(chǎn)業(yè)規(guī)劃而世界份額領(lǐng)先����,歐洲已經(jīng)在1年前覺醒,美國本月開始發(fā)力新能源車�,未來日本等國家也必然跟進產(chǎn)業(yè)變革。中國支持新能源加速發(fā)展是考慮到四大重要因素:一是激活新動能拉動制造業(yè)產(chǎn)業(yè)鏈轉(zhuǎn)型升級����;二是實現(xiàn)能源結(jié)構(gòu)優(yōu)化調(diào)整,降低對進口原油的依賴程度���,提升地緣政治抗風險能力�����;三是環(huán)保減排實現(xiàn)加速碳達峰和碳中和��;四是促進國內(nèi)消費����、倡導“汽車讓生活更美好”。通過發(fā)展新能源汽車改變能源結(jié)構(gòu)�,呈現(xiàn)多種能源并存,推進成本����、效率和商業(yè)模式的市場化。新能源汽車產(chǎn)業(yè)發(fā)展代表了未來發(fā)展趨勢����,所以被提到這么高的位置上,這是必然的�����。支持新能源汽車加速發(fā)展��,必須要了解如何挖掘國內(nèi)市場潛力�����。目前汽車是國內(nèi)唯一普及率偏低的家庭工具�,目前全國2.9億輛車��,千人汽車保有量200輛,且千人乘用車保有量不足170輛�,百戶家庭普及率不足50%,還有一半家庭沒車��,其潛力巨大�����。目前新能源車企通過多年的用戶培養(yǎng)�,正式進入到新能源高速普及階段。而具體到當前�����,新車是核心增量源���,除了高低兩端強勢增量����,未來一段時間A級PHEV和EV新車將大幅帶動A級新能源市場加速增長��。

5.車市消費既需要升級也需要普及

近幾年車市增長的明顯特征就是傳統(tǒng)車走勢壓力較大�,高低端分化情況比較明顯,豪華車持續(xù)超強走強���,入門級車型相對比較艱難�����,自主品牌的部分企業(yè)出現(xiàn)了掉隊等情況�。居民收入的差距拉大,2021年我們?nèi)司杖敫哂谥形皇杖?8%����,而在2014年我們?nèi)司杖敫哂谥形皇杖氪蟾攀?5%的水平,15-16年是14%的水平���,目前這種高收入人群的占比在增加����,也拉高了我們平均水平���。這對豪華車的消費高增長帶來很好的持續(xù)促進效果�。目前看����,居民支出持續(xù)下降的主要是衣著消費支出,持續(xù)增長的主要是居住類的消費支出�,教育文化娛樂類的支出也是相對比較高的。教育類的支出增加���,另外就是醫(yī)療類的支出在持續(xù)的增長之中�。國內(nèi)城鄉(xiāng)居民在2013年時統(tǒng)計有1.8萬的收入����,有1.3萬的支出,人均支出占收入比例達到72%����。但是到2021年,全國居民支出占收入比例降到了65%����,下降了7個百分點,也就是部分人減少了支出�。目前國內(nèi)乘用車銷量與住房銷量套數(shù)都在2,000萬左右,基本是房車比1:1���,這是遠高于其他發(fā)達國家的30輛車對應1套新房的銷量比例���。考慮到購房巨額貸款的還債或者是買房的首付款等項目���,居民現(xiàn)金減少較快�,債務增長也就較快,抑制了購車需求�。未來降低百姓的教育支出、購房支出��,增加消費支出是促進內(nèi)循環(huán)消費的趨勢�����,因此車市消費既需要升級��,也需要普及�����,推動新能源車加速發(fā)展有利于車市消費普及����。

6.經(jīng)銷商的生存狀態(tài)持續(xù)改善

2021年7月28日,中國汽車流通協(xié)會發(fā)布2021年上半年全國汽車經(jīng)銷商生存狀況調(diào)查報告�。這也是很好的經(jīng)銷商狀態(tài)的數(shù)據(jù)化分析,對廠商工作有很強的的指導意義����。今年的汽車4S經(jīng)銷商總體經(jīng)營效果相對較好���,總體盈利表現(xiàn)相對改善,尤其是新車銷售和售后兩個主體盈利改善相對較強���。上半年經(jīng)銷商虧損面下降至30.4%,這相對于2018年和2019年的40%左右虧損面大幅下降近10個百分點��,是很難得的成就�����。近幾年豪華車市場呈現(xiàn)高增長態(tài)勢���,豪華車的占比快速提升���,尤其傳統(tǒng)豪車跟新豪華車都呈現(xiàn)快速增長的態(tài)勢。今年豪華車市場的增長體現(xiàn)在在各類市場都獲得良好表現(xiàn)�����,尤其大中城市和縣鄉(xiāng)市場的豪華車表現(xiàn)都是相對比較強的�����,并沒有出現(xiàn)結(jié)構(gòu)性的分化特征。限購城市的傳統(tǒng)豪華車也是持續(xù)總量增長中��,與新能源車共同推動限購城市的高增長��。隨著保險改革���,今年保險利潤明顯的降低��。尤其是近期保險改革之后�����,經(jīng)銷商保險的代理總量規(guī)模下降�����,加上保險公司政策收緊���,返利明顯降低,導致保險經(jīng)營的壓力相對較大�����。獲客成本是評價是否長期可持續(xù)增長的關(guān)鍵指標之一。經(jīng)銷商目前感受到最大的壓力還是獲客成本相對偏高����。雖然技術(shù)進步獲取潛客的線索不斷的增多,渠道在增多����,但經(jīng)銷商需要從更多的線索轉(zhuǎn)化為銷量。因此需要廠商通過數(shù)字化營銷等手段�����,為經(jīng)銷商賦能����,提升經(jīng)銷商有效獲得銷售線索能力��,避免惡性價格競爭����。7.新汽車三包增加電動車保障并細化權(quán)責要求7月26日,國家市場監(jiān)督管理總局公布《家用汽車產(chǎn)品修理更換退貨責任規(guī)定》的新版“三包”政策���,自2022年1月1日起施行����。原版規(guī)定同時廢止。家用汽車產(chǎn)品的新版‘三包’政策�����,是完善原有三包規(guī)定中爭議焦點問題的處理規(guī)定�����,保障消費者和企業(yè)的利益�。尤其是很多消費者并不了解三包政策,加之不少零售商愛鉆政策空子�����,給普通消費者的維權(quán)增加了難度���。因此此次政策給予細化完善相關(guān)政策�。同時新三包與時俱進�,適應了在目前新能源汽車銷量和保有量快速增長,私人用戶購買成為主力的趨勢���,是與時俱進的保障汽車消費者合法權(quán)益的必要舉措�。三包政策主要變化點是:一、三包適用范圍增加皮卡����;二、三包的范圍是中國境內(nèi)銷售����;三、三包明確了進口車進口商的責任��;四��、三包適應新的銷售代理模式�����;五��、三包汽車不能包郵�����;六�����、三包刪除了信息保密要求�;七、三包憑證的規(guī)范和細化���;八���、三包有效期自交車日開始;九��、汽車三包不需要證明“我是我”�����;十���、增加電動車的三包項目�����;十一���、修車的備用車和補償從第六天開始;十二����、三包的7天內(nèi)退換車的規(guī)定落地��;十三���、三包退換車維修時間降到30天或4次;十四�、退車要賠裝潢;十五���、退換車的使用補償系數(shù)低于0.5%��;十六��、車主自主店外維修保養(yǎng)是符合三包規(guī)定的��。