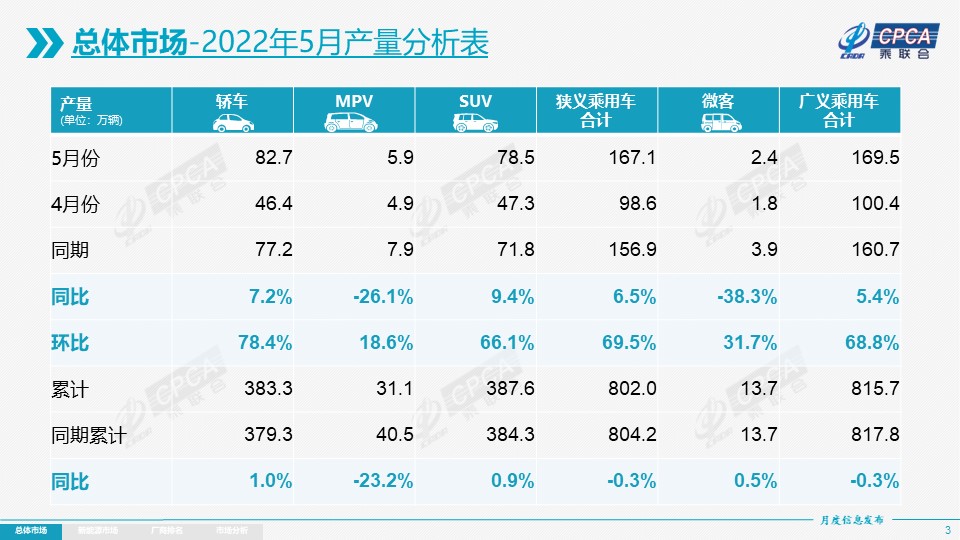

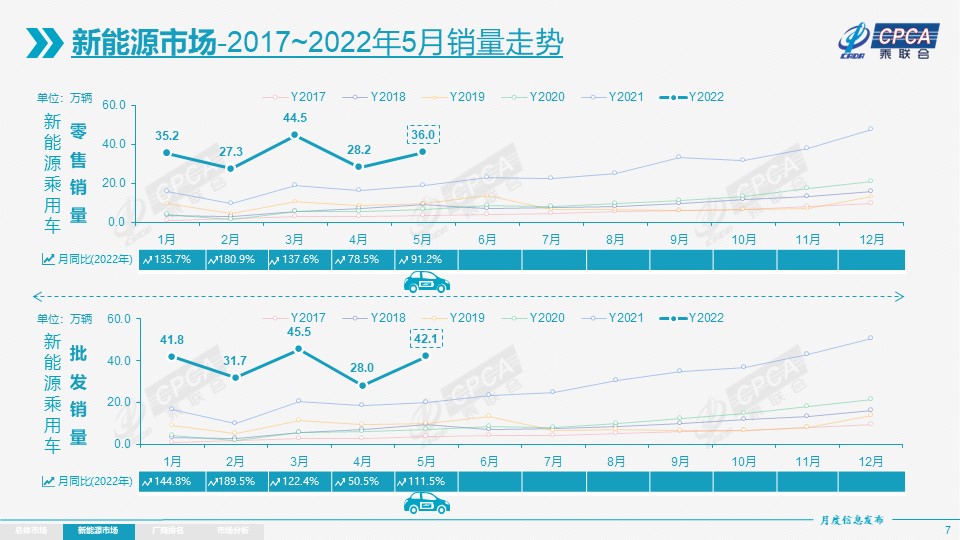

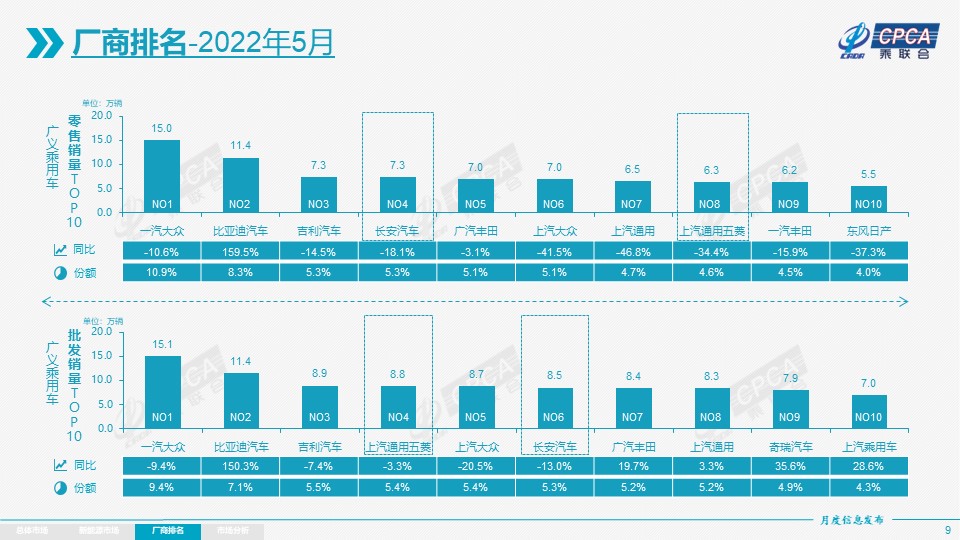

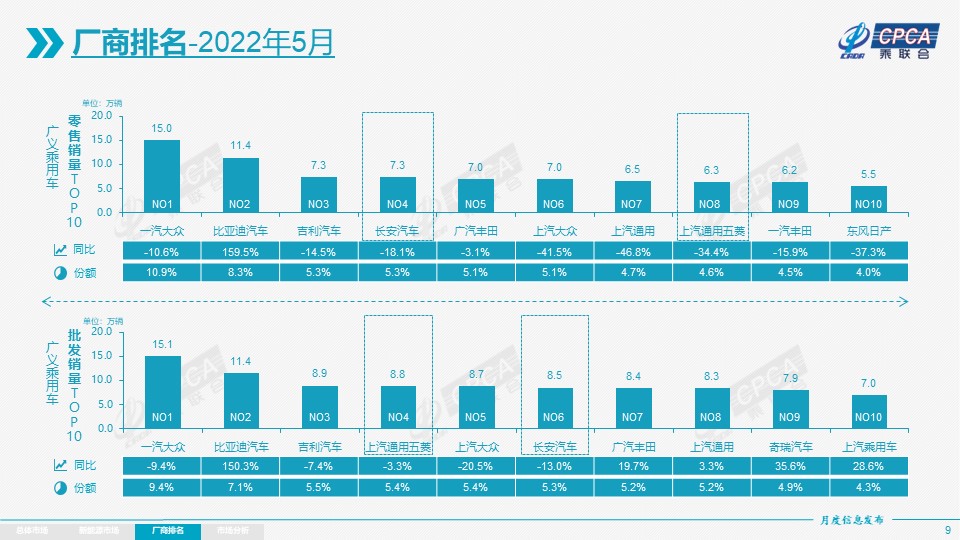

零售:2022年5月乘用車市場(chǎng)零售達(dá)到135.4萬輛�,同比下降16.9%���,環(huán)比增長29.7%�����,5月零售環(huán)比增速處于近6年同期歷史最高值����。1-5月累計(jì)零售731.5萬輛��,同比下降12.8%����,同比減少107萬輛,其中4-5月同比下降86萬輛影響較大�����。5月新冠疫情在全國各地散發(fā)局面逐步降低�����,全國25個(gè)省在5月報(bào)告有7,042例確診病例較4月的64,813例下降89%�����,各地的經(jīng)銷商4S店客戶進(jìn)店和成交都有明顯的改善。5月全國乘用車零售同比降幅16.9%��,較4月的下降35%改善17個(gè)百分點(diǎn)�,改善較大,穩(wěn)產(chǎn)保供舉措逐步顯現(xiàn)效果�。5月豪華車零售18萬輛�,同比下降29%,環(huán)比增長52%�����。前期京滬等豪華車主銷區(qū)域受防疫封控形勢(shì)變化影響較大�,近期改善明顯。5月自主品牌零售62萬輛��,同比增長5%�,環(huán)比增長29%。5月自主品牌國內(nèi)零售份額為46.3%�����,同比增長9.8個(gè)百分點(diǎn)��;1-5月累計(jì)份額46%�,相對(duì)于2021年同期增長8.6個(gè)百分點(diǎn)。5月自主品牌批發(fā)市場(chǎng)份額49.8%,較去年同期份額增加9.3個(gè)百分點(diǎn)�;1-5月自主品牌累計(jì)份額48%,相對(duì)于2021年同期增加7.2個(gè)百分點(diǎn)����。自主在新能源市場(chǎng)獲得明顯增量,頭部企業(yè)表現(xiàn)優(yōu)異���,比亞迪汽車�����、吉利汽車�����、長安汽車和奇瑞汽車等傳統(tǒng)車企品牌份額提升明顯�����。上汽乘用車和一汽紅旗環(huán)比增幅均超過260%��,體現(xiàn)產(chǎn)業(yè)穩(wěn)工復(fù)產(chǎn)的效果突出����。5月主流合資品牌零售56萬輛,同比下降28%���,環(huán)比增長24%����。5月的日系品牌零售份額20.9%�,同比下降2.4個(gè)百分點(diǎn)。德系品牌份額23%�����,同比下降2.2個(gè)百分點(diǎn)���。美系市場(chǎng)零售份額達(dá)到6.9%,同比下降3.7個(gè)百分點(diǎn)�。出口:5月乘聯(lián)會(huì)統(tǒng)計(jì)口徑下的乘用車出口(含整車與CKD)18.4萬輛,同比增長77%��,環(huán)比增長103%��。上海地區(qū)復(fù)工復(fù)產(chǎn)對(duì)車企出口帶來巨大貢獻(xiàn)�。5月新能源車占出口總量的21.2%。5月自主品牌出口達(dá)到14.1萬輛�,同比增長77%����;合資與豪華品牌出口4.2萬輛��,同比增長76%��。生產(chǎn):5月乘用車生產(chǎn)167.1萬輛��,同比增長6.5%����,環(huán)比增長69.5%,產(chǎn)業(yè)鏈保供措施見效��。其中豪華品牌生產(chǎn)同比下降7%��,環(huán)比增長112%��;合資品牌生產(chǎn)同比下降12%�����,環(huán)比增長93%�����;自主品牌生產(chǎn)同比增長32%,環(huán)比增長48%����。1-5月的車企生產(chǎn)達(dá)到802.0萬輛,同比增速下降0.3%����。受疫情影響的進(jìn)口零部件短缺問題改善,涉及長三角地區(qū)的國產(chǎn)零部件體系供應(yīng)商逐步恢復(fù)基本供貨���,促進(jìn)全國5月的生產(chǎn)迅速恢復(fù)���。上海是全國汽車行業(yè)的樞紐核心�����,其地位仍需進(jìn)一步強(qiáng)化����,近期保供復(fù)產(chǎn)效果良好。長春和上海產(chǎn)業(yè)鏈保供政策下的生產(chǎn)提升明顯����。5月一汽集團(tuán)乘用車生產(chǎn)環(huán)比增長178%���,上汽集團(tuán)乘用車生產(chǎn)環(huán)比增長150%,特斯拉生產(chǎn)33,544輛�����,環(huán)比增212%�。批發(fā):5月廠商批發(fā)銷量159.1萬輛,同比下降1.3%�����,環(huán)比增長67.8%��,受生產(chǎn)的制約�����,部分車企表現(xiàn)分化明顯�。1-5月的廠商批發(fā)銷量達(dá)到798.1萬輛,同比增速下降3.8%�。5月的產(chǎn)銷環(huán)比改善較大,形成廠商產(chǎn)量高于銷量8萬輛�、廠商國內(nèi)批發(fā)高于零售23.7萬輛的推動(dòng)式產(chǎn)銷走勢(shì),也形成了5月廠商零售環(huán)比增速(29.7%)大幅低于批發(fā)增速(67.8%)的特征�����。庫存:2021年四季度以來廠商庫存迅速回補(bǔ),奠定了今年零售市場(chǎng)價(jià)格促銷持續(xù)加大的壓力����。由于購置稅減半政策在6月實(shí)施,廠商備庫熱情提升��。5月份廠商庫存環(huán)比增長8萬輛����,1-5月累計(jì)增長3萬輛,而2021年1-5月廠商庫存下降24萬輛���,今年的廠商庫存改善較大��。5月渠道庫存環(huán)比增長5萬輛,1-5月渠道庫存下降2萬輛����,較2021年1-5月下降56萬輛形成強(qiáng)烈對(duì)比。目前經(jīng)銷商庫存處于中高位���,但由于疫情下的生產(chǎn)不足�,在途庫存占比上升,部分熱銷車型生產(chǎn)短缺�,導(dǎo)致供需結(jié)構(gòu)不匹配且調(diào)整難度大;缺少旺銷車型的零售增量��,也使庫存系數(shù)有虛高問題���。不少經(jīng)銷商的庫存中包含“在途車輛”�,交不了車就回不了款��,不僅不能滿足客戶新增定單需求�����。而且疫情下客戶經(jīng)濟(jì)狀態(tài)波動(dòng)較大���,容易導(dǎo)致客戶延期提車甚至退車����。前期的庫存狀態(tài)�����,加劇經(jīng)銷商端的資金困難,紓困難題較為突出�。6月初的終端零售在政策推動(dòng)下明顯走強(qiáng),預(yù)計(jì)6月經(jīng)銷商庫存將轉(zhuǎn)化為較強(qiáng)零售增量����。新能源:5月新能源乘用車批發(fā)銷量達(dá)到42.1萬輛,同比增長111.5%���,環(huán)比增長49.8%���,新能源發(fā)展同樣受到當(dāng)前疫情沖擊,但環(huán)比改善超過預(yù)期���。1-5月新能源乘用車批發(fā)189.2萬輛�����,同比增長117.4%����。5月新能源乘用車零售銷量達(dá)到36.0萬輛��,同比增長91.2%��,環(huán)比增長26.9%��,1-5月形成“W型”走勢(shì)��。1-5月新能源乘用車國內(nèi)零售171.2萬輛��,同比增長119.5%�����。新能源車市場(chǎng)方面�,供給改善帶來市場(chǎng)火爆,漲價(jià)前訂單表現(xiàn)火爆��,訂單充足����。5月的新能源車與傳統(tǒng)燃油車環(huán)比走勢(shì)都受到生產(chǎn)影響,新能源車供不應(yīng)求加劇導(dǎo)致未交付訂單拖期嚴(yán)重���。疫情下私車出行習(xí)慣拉動(dòng)了新能源車強(qiáng)勢(shì)增長�����,家庭第二輛車的安全出行意義重大�����,呼應(yīng)了城鎮(zhèn)居民在短途出行中對(duì)新能源車型的進(jìn)一步認(rèn)可和適應(yīng)�。1) 批發(fā):5月新能源車廠商批發(fā)滲透率26.5%,較2021年5月12.4%的滲透率提升14個(gè)百分點(diǎn)���。5月����,自主品牌新能源車滲透率45%�����;豪華車中的新能源車滲透率19%�;而主流合資品牌新能源車滲透率僅有4.1%。5月純電動(dòng)批發(fā)銷量32.4萬輛��,同比增長96.3%�;插電混動(dòng)銷量9.8萬輛,同比增長184.4%�����,一定程度上驗(yàn)證了部分廠商對(duì)“插電混是油車潛客轉(zhuǎn)型第一步”的市場(chǎng)預(yù)判����。5月B級(jí)電動(dòng)車車型銷量同比增長48%,環(huán)比增長137%����,占純電動(dòng)份額23%。純電動(dòng)市場(chǎng)“啞鈴型”結(jié)構(gòu)有所改善��,其中A00級(jí)批發(fā)銷量10.6萬輛����,環(huán)比增長37%,占純電動(dòng)的33%份額��;A0級(jí)批發(fā)銷量5萬輛���,占純電動(dòng)的16%份額�����;A級(jí)電動(dòng)車占純電動(dòng)份額26%��;B級(jí)電動(dòng)車銷量損失仍較大��。2) 零售:5月新能源車國內(nèi)零售滲透率26.6%�����,較2021年5月11.6%的滲透率提升15個(gè)百分點(diǎn)�。5月,自主品牌中的新能源車滲透率51.8%����;豪華車中的新能源車滲透率9.2%;而主流合資品牌中的新能源車滲透率僅有4.0%�����。3) 出口:5月新能源車出口3.9萬輛��,隨著疫情下復(fù)工復(fù)產(chǎn)政策支持�����,上汽乘用車的新能源出口8,212輛�����,特斯拉中國出口22,340輛�����,東風(fēng)易捷特出口3,937輛,吉利汽車出口1,786輛�����,奇瑞汽車新能源出口670輛��、長城新能源汽車506輛���,比亞迪新能源汽車415輛,其他車企新能源車也開始加大出口力度���。4) 車企:5月新能源乘用車市場(chǎng)走勢(shì)回暖明顯����,比亞迪純電動(dòng)與插混雙驅(qū)動(dòng)夯實(shí)自主品牌新能源領(lǐng)先地位�����;以奇瑞集團(tuán)與廣汽集團(tuán)為代表的傳統(tǒng)車企在新能源板塊表現(xiàn)相對(duì)突出�。廠商批發(fā)銷量突破萬輛的企業(yè)有13家,占新能源乘用車總量80%���。其中:比亞迪114,183輛�、上汽通用五菱37,313輛、特斯拉中國32,165輛�、奇瑞汽車21,772輛,廣汽埃安21,056輛���,上汽乘用車20,693輛���,吉利汽車19,270輛、長安汽車11,922輛����、長城汽車11,637輛、理想汽車11,496輛��、哪吒汽車11,009輛���、小鵬汽車10,125輛�、零跑汽車10,069輛����。5) 新勢(shì)力:5月理想、哪吒�、小鵬、零跑、蔚來�、威馬等新勢(shì)力車企銷量同比和環(huán)比表現(xiàn)總體很強(qiáng),尤其是第二陣營的哪吒��、零跑等表現(xiàn)較強(qiáng)�����,這也是細(xì)分市場(chǎng)賽道的優(yōu)勢(shì)�����。主流合資品牌中,南北大眾滿血復(fù)活�����,新能源車批發(fā)13,825輛���,占據(jù)主流合資63%份額,大眾堅(jiān)定的電動(dòng)化轉(zhuǎn)型戰(zhàn)略初見成效�。其他合資與豪華品牌仍待發(fā)力。6) 普混:5月普通混合動(dòng)力乘用車批發(fā)58,048輛�����,同比增長58%�,環(huán)比增長30%��。其中豐田41,814輛�,本田8,455輛�����,廣汽乘用車2,742輛����,長城汽車1,216輛,東風(fēng)日產(chǎn)1,078輛����,混合動(dòng)力的自主品牌逐步走強(qiáng)。

2.2022年6月全國乘用車市場(chǎng)展望

6月份全月工作日有21天����,較5月多一天工作日。目前國內(nèi)疫情高點(diǎn)已過�����,前期充分休假��,目前復(fù)工復(fù)產(chǎn)循序漸進(jìn),6月乘用車生產(chǎn)能力很強(qiáng)���,預(yù)計(jì)產(chǎn)銷同比實(shí)現(xiàn)10%以上增長�����,可實(shí)現(xiàn)上半年火爆收官的局面�����。從供給端來看��,6月份供給將大幅好轉(zhuǎn)����,上海地區(qū)是處于全國汽車制造的核心樞紐地位���,是約束汽車生產(chǎn)恢復(fù)的核心因素。由于上海6月初真正解封���,結(jié)合國內(nèi)對(duì)于物流運(yùn)輸堵點(diǎn)的專項(xiàng)紓危解困措施����,因此全國汽車生產(chǎn)能力有望得到充分釋放。同時(shí)由于前期部分地區(qū)受防疫政策影響�����,使得經(jīng)銷商出現(xiàn)大面積暫時(shí)關(guān)停�����、客流大幅下降����,這一點(diǎn)在6月將會(huì)大幅改觀,拉動(dòng)銷量提升��。從消費(fèi)端來看�����,減免購置稅政策從6月1日開始實(shí)施�����,同時(shí)疊加國家和各地促消費(fèi)政策集中在6月開始發(fā)力���,促消費(fèi)政策啟動(dòng)期的效果較強(qiáng)�����,預(yù)計(jì)3-5月的延遲消費(fèi)需求應(yīng)該有一定的釋放��,有利于6月零售的增量����。首先促消費(fèi)政策能夠提振消費(fèi)心態(tài),增強(qiáng)消費(fèi)信心����。根據(jù)央行一季度城鎮(zhèn)儲(chǔ)戶調(diào)查,傾向于“更多消費(fèi)”的居民占23.7%���,比上季降低1個(gè)百分點(diǎn)�,傾向于“更多儲(chǔ)蓄”的居民占54.7%��,較上一季度增加2.9個(gè)百分點(diǎn)����,創(chuàng)歷史新高����。其次疫情后的部分服務(wù)行業(yè)運(yùn)行低迷���,居民收入下降,車市消費(fèi)購買力受損�,近期購車意愿下降,傳統(tǒng)燃油車是民生車型��,對(duì)改善百姓生產(chǎn)生活具有重大意義�����,近期鼓勵(lì)燃油車消費(fèi)的相關(guān)政策舉措有利于經(jīng)濟(jì)快速恢復(fù)活力�����。再次���,雖然國內(nèi)新冠疫情防控有了改善����,但烏克蘭危機(jī)導(dǎo)致外溢風(fēng)險(xiǎn)超預(yù)期加大���,國內(nèi)面臨穩(wěn)就業(yè)��、穩(wěn)物價(jià)�、穩(wěn)增長等新的挑戰(zhàn)?����?ㄜ囀袌?chǎng)需要有效紓困�����,如化解貨車運(yùn)力過剩����、成本上升、運(yùn)價(jià)下跌等的風(fēng)險(xiǎn)�,乘用車市場(chǎng)需要有效拉動(dòng)消費(fèi)。從需求端看�,隨著中概股市值的谷底反彈和互聯(lián)網(wǎng)行業(yè)的裁員風(fēng)潮退去,專項(xiàng)債的發(fā)行節(jié)奏前置和在新基建領(lǐng)域的持續(xù)發(fā)力��,收入預(yù)期和消費(fèi)信心有望回升��,高端新能源車市場(chǎng)仍有較強(qiáng)活力�����,但龍頭還是經(jīng)濟(jì)型電動(dòng)車����,A00級(jí)和A0級(jí)的電動(dòng)車市場(chǎng)潛力巨大。5月23日�����,國務(wù)院總理李克強(qiáng)主持召開國務(wù)院常務(wù)會(huì)議���,進(jìn)一步部署穩(wěn)經(jīng)濟(jì)一攬子措施�,努力推動(dòng)經(jīng)濟(jì)回歸正常軌道�����,確保運(yùn)行在合理區(qū)間�����。在汽車方面�����,包括促消費(fèi)和有效投資����,放寬汽車限購�,階段性減征部分乘用車購置稅600億元��。5月31日����,財(cái)政部、稅務(wù)總局發(fā)布關(guān)于減征部分乘用車車輛購置稅的通知:對(duì)購置日期在2022年6月1日至2022年12月31日期間內(nèi)且單車價(jià)格(不含增值稅)不超過30萬元的2.0升及以下排量乘用車����,減半征收車輛購置稅。通過實(shí)施600億汽車購置稅減半措施���,從消費(fèi)端是給消費(fèi)者消費(fèi)升級(jí)的政策向?qū)?�,促進(jìn)主流消費(fèi)群體恢復(fù)消費(fèi)信心�����,并有效降低主流消費(fèi)群體購買壓力�����,必然有效拉動(dòng)汽車消費(fèi)恢復(fù)到正常軌道���。對(duì)流通領(lǐng)域的意義是拉動(dòng)傳統(tǒng)燃油車消費(fèi)���,改善經(jīng)銷商的生存狀態(tài)和發(fā)展信心�。通過實(shí)施600億乘用車購置稅減半措施,從生產(chǎn)端看是需求回暖拉動(dòng)廠商復(fù)工復(fù)產(chǎn)并釋放較強(qiáng)產(chǎn)能��,促進(jìn)生產(chǎn)端盡快恢復(fù)增長到正常軌道��,進(jìn)而拉動(dòng)工業(yè)增加值和產(chǎn)值的恢復(fù)��。2.0升以下受益的表現(xiàn)較好���。2021年售價(jià)在30萬元以下且排量為2.0升以下的車型比例達(dá)到了乘用車總體零售量77%�����,其中1.8-2.0升達(dá)到21%的比例�����,而2.0升以上且售價(jià)低于30萬的只占3%的比例�。高于30萬的2.0升以上傳統(tǒng)燃油車大概占6%的比例���,總體來看�,低于30萬的2.0升以下的傳統(tǒng)燃油車比例巨大,這次的政策也是有效地激發(fā)了占車市77%比例的消費(fèi)潛力�����,同時(shí)也體現(xiàn)了普惠導(dǎo)向的政策制定初衷����。此舉有望全面拉動(dòng)全部自主品牌車型,全部合資主流車型�,部分入門級(jí)豪車市場(chǎng)的需求爆發(fā),其爆發(fā)潛力巨大��。對(duì)自主品牌頭部企業(yè)如長城汽車�����、吉利汽車���、長安汽車�����、一汽紅旗�����、上汽乘用車�、廣汽乘用車等都有很好的拉動(dòng)作用。我們預(yù)計(jì)按照政策的效果會(huì)增量200萬輛�。受疫情影響加劇的影響,我們5月中旬預(yù)計(jì)2022年乘聯(lián)會(huì)零售銷量是1900萬輛�,同比下降6%���,現(xiàn)在通過購置稅優(yōu)惠等諸多新政策的實(shí)施��,預(yù)計(jì)通過7個(gè)月的促消費(fèi)努力�,可以推動(dòng)全年國內(nèi)零售達(dá)到2100萬輛的規(guī)模��,出政策比沒有政策預(yù)計(jì)增量達(dá)到200萬輛左右�����,相對(duì)于2021年的2015萬輛國內(nèi)零售量要凈增85萬輛的零售�����,年度同比增長也相對(duì)來說回到正增長狀態(tài)�����,從原來預(yù)期的2022年下降6%的增速預(yù)期,回升到2022年的增長4%����,提升10個(gè)百分點(diǎn)的國內(nèi)零售增長速度,拉動(dòng)效果是很好的����。

4.600億車購稅優(yōu)惠對(duì)經(jīng)銷商是重大利好

今年經(jīng)銷商壓力相對(duì)較大,原有的盈利環(huán)節(jié)遭遇較大的壓力�����。由于傳統(tǒng)燃油車的銷量下降�����,現(xiàn)有經(jīng)銷商體系的單店銷量面臨下降的壓力��,這對(duì)新車毛利壓力和售后的維修保養(yǎng)都帶來增量不足的壓力�����。尤其是隨著消費(fèi)者消費(fèi)的謹(jǐn)慎��,消費(fèi)金融的利用率下降,導(dǎo)致短期消費(fèi)信貸規(guī)模下降����,進(jìn)一步降低了金融保險(xiǎn)業(yè)務(wù)的衍生盈利能力。由于前期的疫情管控相對(duì)嚴(yán)格��,部分地區(qū)經(jīng)銷商都有被暫停營業(yè)的現(xiàn)象����,導(dǎo)致銷售服務(wù)業(yè)務(wù)難以有效開展,帶來進(jìn)一步的損失��。而消費(fèi)者出行受阻�,正常的維修保養(yǎng)也因此減少了頻次�,進(jìn)一步降低了盈利。此次600億的車購稅優(yōu)惠對(duì)經(jīng)銷商是重大利好����。由于購車消費(fèi)信心的回升,下半年的銷量必然實(shí)現(xiàn)同比的較好增長�,這樣就帶來單店新車銷量的提升。由于前期疫情抑制消費(fèi)�����,車購稅減半后的車市需求明顯走強(qiáng),供需關(guān)系的改善�,必然改善銷售毛利水平。隨著換購群體的被激發(fā)�����,帶動(dòng)了經(jīng)銷商的高端車型銷量�����,中高端的旺銷必然顯著改善銷售毛利�,實(shí)現(xiàn)銷售業(yè)務(wù)的明顯改善。隨著中端以上車型的銷量回升��,也必然帶來汽車金融的滲透率提升�,進(jìn)一步改善下半年經(jīng)銷商的銷售利潤。長期看��,直營與經(jīng)銷模式仍會(huì)長期共存�����。隨著新能源車逐步進(jìn)入規(guī)模銷售和平銷階段��,簡(jiǎn)單的直營模式弊病也會(huì)顯現(xiàn)����。直營模式需要有強(qiáng)大的品牌力和產(chǎn)品力���。在市場(chǎng)呈現(xiàn)供不應(yīng)求的時(shí)候,直營的成本才能保持最優(yōu)�����;在供過于求的時(shí)候�����,大量的直營渠道將成為沉重負(fù)擔(dān)�,尤其是下沉市場(chǎng)的渠道布局仍要參照手機(jī)等行業(yè)的經(jīng)驗(yàn),經(jīng)銷商的經(jīng)銷模式在強(qiáng)大線上和線下體系融合后仍會(huì)有一定的生存空間�����。

5.新能源車銷量受600億影響很小

600億燃油車車購稅優(yōu)惠政策對(duì)新能源車銷量的影響不大�����,不用擔(dān)心對(duì)新能源車市場(chǎng)帶來明顯銷量沖擊��。因?yàn)槿加蛙囓囐彾悳p征5%帶來購置成本下降���,雖然相較于新能源車的價(jià)格比較關(guān)系有可能發(fā)生變化���,但影響不大。首先是消費(fèi)群體不同��。燃油車和新能源車的價(jià)格區(qū)間區(qū)隔較明顯��,新能源車的高低兩端特征明顯�。很多家庭第二輛車選擇新能源車,尤其是這其中的女性用車偏好新能源車�,由于用途不同,不會(huì)改回燃油車�。其次是電動(dòng)車的技術(shù)也在提升。雖然近幾年純電動(dòng)車過度熱衷于發(fā)展磷酸鐵鋰����,導(dǎo)致電池的能量密度提升緩慢,但部分車企仍在努力推動(dòng)電池技術(shù)提升�����,相對(duì)于傳統(tǒng)燃油車的技術(shù)提升快一些����。第三是新能源車在部分細(xì)分市場(chǎng)已經(jīng)建立優(yōu)勢(shì)���,用戶不會(huì)逆選擇回去。電動(dòng)車在出租網(wǎng)約車市場(chǎng)占據(jù)絕對(duì)優(yōu)勢(shì)�,前期出租網(wǎng)約車使用電動(dòng)車是政策驅(qū)動(dòng),近期是油價(jià)高漲后的成本驅(qū)動(dòng)���,很多出租車司機(jī)舍不得開油車跑出租��。第四是插混性價(jià)比優(yōu)勢(shì)強(qiáng)�����。比亞迪等部分新能源車企的未交付訂單有幾十萬輛����,訂單交付周期較長�,即使有客戶退訂而選擇燃油車,電動(dòng)車企業(yè)也可能通過交付周期縮短來完成全年的量���。第五是雙積分的約束。油車銷量若增加�,車企雙積分壓力也可能上升。因此車企會(huì)努力造一些新能源車滿足油耗法規(guī)要求�����。第六是部分地方政府推出了新能源汽車相關(guān)的專項(xiàng)補(bǔ)貼,而且相關(guān)部委也開展了新能源車下鄉(xiāng)活動(dòng)����,加大縣鄉(xiāng)市場(chǎng)的新能源車推廣。